※本記事にはプロモーションが含まれています(o*。_。)oペコッ

ごきげんよう。

「ケンタロウのファミリーファイナンス」へようこそ。

※ファミリーファイナンスについて知りたい方はコチラ♪

デリバリーキッチンについて知りたい方はコチラ♪

「ひふみって聞いたことあるけど、何がそんなに良いの?」

「初心者でもNISAを使って投資ってできるの?」

そんなふうに感じている方へ、実際に子育て世代の僕が”ひふみ×NISA”で資産形成を始めた理由をお伝えします。

結論から言うと、「ひふみ」は初心者にとって心強い味方です。

その理由は、1,000円から始められる少額投資や、プロの目利きによる成長企業の選定、長期保有でコストが実質的に下がる制度など、投資初心者にも安心な工夫がしっかり詰まっているからなんです。

この記事では、投資初心者が感じがちな不安に触れつつ、なぜ「ひふみ」とNISA口座が相性抜群なのかを具体的に解説していきます。

さらに、実際に僕が始めた理由や、失敗しない始め方についても紹介していますので、ぜひ最後まで読んでみてくださいね。

【ひふみ】ってどんな投資信託?初心者でもわかる基本情報

ひふみ投信の特徴と実績

ひふみ投信は、投資初心者にもやさしい設計と、長期的な資産形成を支える哲学が詰まった投資信託です。

その運用を手がけるのは、レオス・キャピタルワークス株式会社。

2008年に誕生して以来、少額からの投資を可能にしつつ、着実に資産を積み上げることができるファンドとして、投資初心者や子育て世代の間でも評価が高まっています。

運用成績の面でも信頼感があります。

2023年には、国内株式コア部門でR&Iファンド大賞を受賞。

これは、過去10年間においてリスクとリターンのバランスが特に優れていたファンドに贈られる賞で、堅実かつ優秀なパフォーマンスが評価された証です。

また、手数料の低さも初心者にはありがたいポイント。

購入手数料・解約手数料はゼロで、1,000円からの積立も可能という手軽さ。

これは、最初の一歩を踏み出しやすくするための工夫として、非常に価値があります。

さらに、長期保有を応援する「資産形成応援団制度」も特徴のひとつ。

5年以上保有している投資家に対し、信託報酬の一部を還元する仕組みがあり、まさに“育てる投資”を体現しています。

独自の成長企業発掘スタイルとは?

投資信託にはさまざまなスタイルがありますが、ひふみが評価されている大きな理由のひとつが、“独自の企業選定力”です。

レオス・キャピタルワークスの運用チームは、数字だけでなく“企業の内面”にも注目します。

現地への訪問や経営陣との面談を通して、本質的に成長が見込める企業を徹底的に見極めるアプローチを取っています。

その結果、一般の情報では見逃されがちな優良企業や成長株にいち早く投資することが可能になり、ファンド全体のポートフォリオが健全に保たれているのです。

市場の状況に応じて、株式の保有比率を柔軟に調整できるのも特徴。

たとえば、大きな下落が予想される場面では現金比率を高めるなど、リスク回避の姿勢も非常に明確です。

このように、ただ機械的に株を選ぶのではなく、“人の目と判断”を重視する投資哲学が、多くの投資家に安心感をもたらしています。

ひふみシリーズの種類と違い

「ひふみ投信」「ひふみプラス」「ひふみ年金」の違いを解説

「ひふみ」と一言で言っても、実は複数の種類があります。

ここでは初心者の方にもわかりやすく、代表的な3つの違いをご紹介します。

まずは「ひふみ投信」。

これは、レオス・キャピタルワークスが直接販売しているもので、専用のスマホアプリ「てのひらひふみ」を通じて、購入・残高確認などがスムーズに行えます。

次に「ひふみプラス」は、SBI証券や楽天証券などのネット証券で購入できるタイプ。

証券口座をすでに持っている方にとっては、最も手軽な選択肢です。

そして「ひふみ年金」は、iDeCo(個人型確定拠出年金)などで運用できる商品。

老後資金をコツコツと育てていきたい方には、節税効果もある点で非常に魅力的な選択と言えます。

このように、それぞれに用途や対象が異なるため、自分の投資スタイルに合った商品を選ぶことが成功の鍵となります。

なぜ「ひふみ」はNISA口座と相性がいいのか?

新NISA制度でも使える!成長投資枠とつみたて投資枠の両対応

ひふみは、2024年から始まった新NISA制度の両方の枠で利用できる数少ない投資信託のひとつです。

NISA制度が刷新され、「つみたて投資枠」と「成長投資枠」の2本柱となったことで、運用の幅が大きく広がりました。

ひふみ投信は、どちらの枠にも対応しており、安定的に積み立てを行いたい人も、将来性のある企業へ集中投資したい人も、目的に合わせて柔軟に活用できる点が非常に魅力です。

たとえば、毎月コツコツと資産を積み上げたい人は「つみたて投資枠」で、年内の非課税枠を使って一括で成長企業へ投資したい場合は「成長投資枠」で、と使い分けることで、家計やライフプランに応じた資産形成が実現します。

特に子育て世代や教育資金を準備したい家庭では、非課税で積立可能という点は見逃せません。

税金で減らされる心配がないぶん、効率よく資産を増やせるのです。

少額から始められてリスク分散にも◎

ひふみ投信は1,000円から投資を始めることができ、初心者でも無理なく資産形成を始めやすい設計です。

家計に余裕がある月は少し多めに、支出がかさむ時期は控えめに——そんな柔軟な対応ができるのが少額投資の魅力です。

特に、育児や住宅ローンで出費が多くなる家庭には、この柔軟性は大きなメリットといえます。

また、ひふみの運用スタイルは“分散投資”を基本とし、業種や地域をまたいで成長性のある企業へ幅広く投資しているため、1つの銘柄に資金を集中させるリスクも軽減されています。

これにより、相場の急変や経済情勢の変化があったとしても、影響を最小限に抑えることが可能です。

リスクを抑えながらも堅実に資産を育てたいというニーズに応える運用方針は、まさにNISAとの相性抜群です。

長期保有で信託報酬が実質割引される「資産形成応援団」制度とは

投資信託を長く持ち続けるほど報酬が戻ってくる——これが、ひふみ独自の「資産形成応援団制度」です。

この制度は、対象商品を5年以上保有している投資家に対して、保有口数の最大0.4%分を“応援金”として還元してくれる仕組み。

受け取った応援金は再投資として自動的に買い付けに回されるため、複利効果を最大化できます。

つまり、長期で保有すればするほど信託報酬の実質コストが下がり、効率的な運用が可能になるというわけです。

資産形成には「短期で稼ぐ」よりも「長期で育てる」意識が重要ですが、この制度はまさにその考え方にマッチしています。

自分のお金を誰かのために働かせるのではなく、自分と家族の未来のためにコツコツと育てていく。

そんな価値観に共感できる方にとって、「資産形成応援団」は非常に強力なサポートツールになるはずです。

【体験談】子育て世代の僕が「ひふみ×NISA」で投資を始めた理由

貯金だけでは不安…資産形成を考え始めたきっかけ

今のまま貯金だけで、10年後も安心して子育てできるのだろうか。

そんな不安を感じたのが、資産形成について考え始めたきっかけでした。

実際、2023年の物価上昇率や社会保険料の負担増を見ると、「銀行に預けていてもお金は増えない」という現実がはっきり見えてきます。

子どもの教育費や住宅ローン、老後資金と、将来への備えは待ったなしです。

そんなときに目にしたのが、NISA口座を使った「投資信託」でした。

中でも「ひふみ」は、1,000円から投資を始められる少額スタートが可能で、初心者でも無理なく資産を育てられるという点が非常に印象的でした。

将来のために少しずつでもお金を育てていきたい。

そう思って「ひふみ×NISA」に注目したのです。

初心者でも使いやすい!「てのひらひふみ」アプリの便利さ

「難しそう」「毎月の運用って面倒そう」。

そんなイメージが先行していた投資信託ですが、「てのひらひふみ」アプリの存在を知ってからは、その考えが大きく変わりました。

このアプリは、スマホひとつで投資信託の購入・積立設定・残高確認まで完結できる仕様で、まさに忙しい子育て世代にピッタリ。

しかも、運用レポートやマーケットの動向を毎月配信してくれるため、「今、自分のお金がどう動いているか」が直感的に理解できる仕組みになっています。

投資経験ゼロでも、“不安を感じずに投資を続けられる”環境が整っていることは、ひふみの大きな強みといえます。

「なんとなくの投資」から、「納得して続ける投資」へ。

それを支えてくれるのがこのアプリの価値だと感じています。

実際に始めてみて感じた3つの安心ポイント

実際に「ひふみ×NISA」で資産形成をスタートしてみて、「これは安心して続けられる」と感じるポイントがいくつかありました。

まずひとつめは、長期保有による信託報酬の還元制度。

いわゆる「資産形成応援団」の仕組みによって、5年以上持ち続けると実質的なコストが下がるので、「続けるほど得をする」感覚が生まれます。

ふたつめは、リスク分散されたポートフォリオ。

個別銘柄に投資するのと違い、プロの目利きで選ばれた成長企業に分散投資してくれているので、「相場に疎くても大丈夫」という安心感がありました。

そして、三つめは子育てとの両立ができる手軽さ。

毎月の積立は一度設定すればあとは自動で行われるので、日々の忙しさに追われても、“放っておいても将来の備えができる”のです。

投資初心者が「ひふみ×NISA」を始める前に知っておきたいこと

どんな人に向いてる?どんな人には不向き?

「ひふみ×NISA」は、すべての人にとってベストな選択肢ではありません。

けれど、向いている人には非常に頼もしい制度といえます。

まず向いているのは、“将来に向けて少しずつ資産を増やしたい”と考える人です。

特に、子育てや住宅ローンなど支出が多く、投資に回せるお金が限られている世代にとって、1,000円からスタートできるひふみは非常に始めやすい存在です。

また

「個別株を選ぶのが不安」

「経済の知識に自信がない」

と感じる人にとっても、プロの運用チームが成長企業を選定してくれる安心感は大きな魅力です。

一方で、短期で大きく稼ぎたい人や、日々の相場に敏感な方には物足りなく感じる可能性もあります。

ひふみ投信は、“じっくり育てる長期投資”が基本スタイルなので、すぐにリターンを求める人には不向きかもしれません。

購入方法・つみたて設定の注意点

「ひふみ投信」は、直接購入する方法と証券会社を通じて購入する方法があります。

自社サイト経由なら「てのひらひふみ」アプリが使え、楽天証券やSBI証券などを使う場合は「ひふみプラス」として取り扱いがあります。

NISA口座での購入時は、つみたて設定のタイミングが非常に重要です。

特につみたてNISAの場合、毎月決まった日に自動で購入される仕組みのため、口座開設と設定の遅れで1ヶ月分の枠を無駄にしてしまうケースもあります。

設定後、実際に買付が行われるのは受渡日ベースとなるため、15日までに設定すれば翌月、16日以降だと翌々月に買付が始まるというルールを覚えておくと安心です。

積立日はいつ?設定のタイミングで損をしないコツ

積立投資は“継続すること”が最大の武器です。

とはいえ、「いつから始めるか」で1年間の非課税枠をフル活用できるかどうかが分かれる場面も少なくありません。

特に新NISA制度の非課税枠は、年間の上限金額が決まっているため、できるだけ早く積立設定をして、12ヶ月フルに活用するのが基本戦略となります。

「ひふみ投信」では15日までの積立設定で翌月に買付開始。

つまり、年初から始めるなら1月15日までに設定を完了するのがベストです。

よくある誤解や不安のQ&A

「元本は保証されているの?」という質問をよく見かけますが、これは誤解です。

「ひふみ」は株式を中心に投資する投資信託のため、元本保証はありません。

ただし、リスクを抑えながら安定運用を目指すスタイルであることは強調しておきたいポイントです。

また、「いつでもやめられるの?」という声もありますが、解約はいつでも可能です。

ただし、長期で持ち続けることで得られる「資産形成応援団」の還元を失ってしまう点には注意が必要です。

「積立金額は途中で変更できるの?」についても、自由に変更できます。

家計の変化に合わせて金額を調整できるので、無理なく続けられる工夫がされています。

このように、投資初心者が不安に思いがちな点は、あらかじめ理解しておけば対処可能なものばかりです。

大切なのは、仕組みを理解し、自分に合ったスタイルで運用していくことです。

【まとめ】「ひふみ×NISA」で安心の資産形成を始めよう

この記事で伝えたかった3つのポイント

将来に備えるなら、「ひふみ」と「NISA」は非常に相性の良い組み合わせです。

まず1つめは、初心者にやさしい運用スタイル。

「ひふみ」は、プロの運用チームが選んだ成長企業への分散投資で構成されており、知識がなくても始められるという安心感があります。

2つめは、新NISA制度への柔軟な対応。

「つみたて投資枠」と「成長投資枠」のどちらにも対応しており、自分のライフスタイルや目標に合わせて投資戦略を立てられます。

つみたてNISA枠でコツコツ積み立てたい人にも、成長枠で将来の伸びに期待したい人にもフィットする設計です。

そして3つめは、長期保有でお得になる「資産形成応援団」制度。

信託報酬の一部が還元され、持ち続けることで実質コストが下がるというのは、長期運用を前提とするNISAと非常に好相性です。

これら3つの要素は

「投資って難しそう」

「損したらどうしよう」

と不安な人でも、自分らしい資産形成を始める後押しになるはずです。

自分の未来に投資するなら、まずは「一歩踏み出すこと」から

完璧なタイミングを待つより、今の自分にできる行動を少しずつ積み重ねること。

これが、資産形成を始める上でいちばん大切な考え方です。

特に「ひふみ投信」は、1,000円という少額からでも始められるため、「今月から始めてみよう」と思ったそのときが、ベストなスタートになります。

もちろん不安や疑問があるのは当たり前。でも、使いやすいアプリやセミナー、そして丁寧な運用情報の発信があるひふみなら、投資が初めての人でも安心して続けていける環境が整っています。

僕たちのような子育て世代にとって、将来に備える手段は「貯金」だけでは足りません。

だからこそ、少しずつでも「お金に働いてもらう」仕組みを持つことが重要です。

「いつか」ではなく「今」から。

それが、安心の未来をつくる第一歩になると僕は思っています。

もし、「今の保険や家計だけで将来が不安…」と感じているなら、まずはNISA口座の開設と「ひふみ投信」のチェックから始めてみてください。

【よくある質問】「ひふみ」とNISAについての疑問解決コーナー

Q:「ひふみ」ってNISA以外でも買えるの?

はい、NISA口座以外でも「ひふみ」シリーズは購入可能です。

ひふみにはいくつかの種類があり、「ひふみ投信」はレオス・キャピタルワークスの公式サイトから直接購入できます。

一方、「ひふみプラス」は楽天証券やSBI証券など、各種ネット証券で一般口座・特定口座からも購入可能です。

また、老後の資産形成を目的とした「iDeCo」でも選べる「ひふみ年金」もあります。

投資目的に合わせて商品を使い分けられる柔軟性があるのは、ひふみシリーズの大きな魅力です。

Q:損をすることはないの?リスクは?

投資信託である以上、「ひふみ」にも元本保証はありません。

国内外の株式を中心に運用される「ひふみ」は、市場の動向によっては一時的に損失が出る可能性もあります。

ただし、レオスの運用方針は「守りながら増やす」ことを意識した長期運用をベースにしており、実際のパフォーマンスも長期的には安定しています。

また、経済が不安定なときには現金比率を高めてリスクを抑えるなど、柔軟な対応力が評価されているポイントでもあります。

短期で大きく儲けたい人には不向きかもしれませんが、コツコツと資産を育てたい人には非常に適したファンドと言えるでしょう。

Q:売りたいときにすぐ売れる?

「ひふみ」はいつでも解約(売却)できます。

証券会社や運用会社を通じて申請すれば、原則として数営業日以内に現金化されます。

ただし、売却後の受け取りには時差があるため、急な出費に備えるための資金としての運用にはやや不向きです。

長期投資を前提とした設計になっているため、「今すぐお金が必要」という場面には適していません。

そのため、生活防衛資金はしっかりと別に確保しておくのがおすすめです。

それでも、銀行預金のように資金が“固定”されるわけではなく、必要なときにいつでも換金できる柔軟性は持ち合わせています。

【読者のリアルな声】こんな人に選ばれています

30代共働き家庭のケース

将来の教育費を見据えて、月5,000円からスタートしたという声も多く見られます。

特に保育園〜小学校低学年の子どもがいる世帯では、「預金だけでは将来が不安」との声が目立ちます。

「手間が少なく、着実に増やしていける投資方法を探していたら、ひふみにたどり着いた」という声も印象的です。

アプリで資産の状況が確認できる点や、成長企業への投資というワクワク感を評価する人も多く、共働きのような忙しい家庭でも続けやすい仕組みが喜ばれています。

50代プレリタイア世代の声

「定年後も安定した生活をしたい」という理由で選ばれることが多いのがこの層です。

老後の収入源が年金だけでは不安という方が、iDeCoやつみたてNISAと組み合わせてひふみを選んでいるケースもあります。

複利効果を活かしながら堅実に運用できる点に信頼を寄せているようです。

また、「自分で個別株を選ぶのは怖いけど、ひふみならプロが選んでくれるから安心できる」といった声も多く見られます。

人生のフェーズによって投資スタイルは異なりますが、「資産を守りながら増やしたい」というニーズに、「ひふみ」はしっかり応えてくれています。

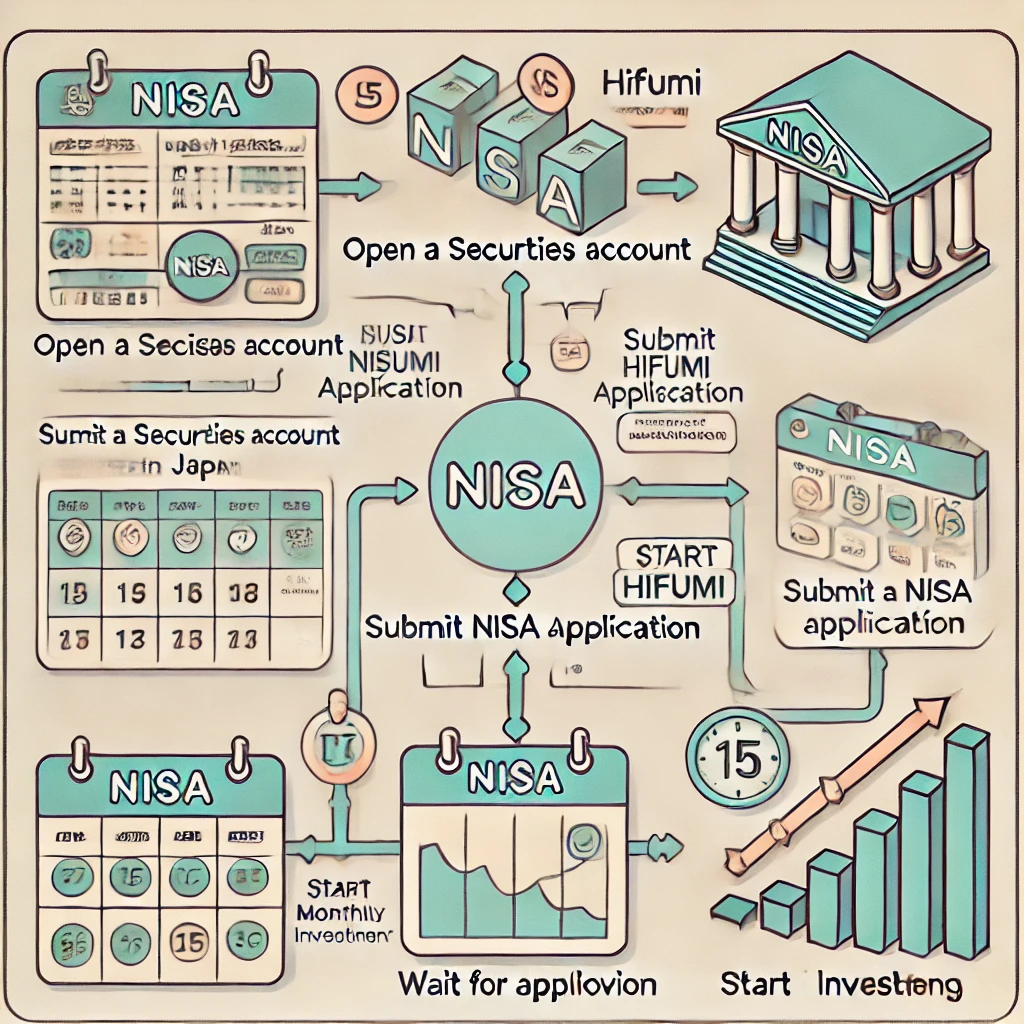

【今すぐできる】NISA口座の開設方法と「ひふみ」の購入手順

ステップ① 証券口座を選ぶ

NISAを始めるには、まず証券会社の口座開設が必要です。

ここで大切なのは、「自分の使いやすさに合った証券会社を選ぶこと」です。

スマホで完結したいなら楽天証券やSBI証券のようなネット証券が便利ですし、すでに銀行口座と連携しているならその銀行系の証券会社も選択肢に入ります。

「ひふみ」をNISAで購入したい方は、「ひふみプラス」を取り扱っている証券会社を選ぶ必要があります。

たとえば、楽天証券、SBI証券、マネックス証券などが該当します。

手数料、使い勝手、アプリの操作性などを比較して、自分に合った1社を選ぶことが、資産形成の第一歩です。

ステップ② NISA口座の申し込み

証券口座の開設が完了したら、次はNISA口座の申し込みです。

NISA口座は1人1口座までしか開設できないため、申請時にすでに他社でNISA口座を持っている場合は「金融機関変更手続き」が必要になります。

申し込みには、マイナンバーカードまたは通知カードと、本人確認書類(運転免許証など)が必要になります。

最近では、スマホで本人確認が完結する証券会社も増えているため、平日昼間に時間が取れない人でも安心です。

NISA口座の開設には通常1〜2週間程度かかりますが、申し込みが集中する年末年始や年度末は1ヶ月程度かかることもあるので、早めの申し込みがおすすめです。

ステップ③ ひふみを選んで購入・積立設定

証券口座とNISA口座の準備が整ったら、いよいよ「ひふみ」の購入です。

NISA口座で「ひふみプラス」を検索し、希望の金額で購入または積立設定を行います。

積立の場合は、「毎月1万円」などと金額と積立日を設定すればOKです。

注意すべき点は、つみたて設定のタイミングです。

毎月15日までに設定すれば翌月、16日以降なら翌々月から積立が開始されるため、スタートしたい月の前月15日までに設定を済ませるのがベストです。

また、資産形成応援団制度を活かすには、5年以上の長期保有を前提に設計するのがポイントです。

長く続けることで、信託報酬の一部が還元されるので、「時間を味方につける」投資が実現できます。

スマホ操作で完結する「てのひらひふみ」アプリを活用すれば、資産状況の確認や積立状況の管理もスムーズ。

これから投資を始める初心者でも、不安なく一歩を踏み出せる環境が整っています。

最新情報はXで発信中!

現場のリアルな声や速報は @Kentarou_F_F でも毎日つぶやいています!

コメント